法人税シミュレーション(法人税の控除を活用しましょう!)

2023.07.02

京都市西京区の会計・税理士事務所 渡利会計事務所です。

今回は税金のお話が中心になります。

弊社では、お客様との月次打ち合わせでシミュレーションを行う

ときに、法人税を厳しめの「利益×35%」で計算していることも

あり、お客様のイメージが「法人税=高い」になっていましたの

で、実際のところ法人税は利益に対してどのくらいかかるのか、

また、「賃上げ促進税制」や「中小企業投資促進税制」といった

業績の良い会社にとって要件を満たしやすい税制優遇制度を適用

した場合は、どのくらい法人税額を圧縮できるのかをシミュレー

ションして提示しました。

今回はその時のお話を資料を少し変えてご紹介いたします。

なお「賃上げ促進税制」と「中小企業投資促進税制」は、ダブル

で適用できるため(法人税の控除額が2倍になるイメージです)

ダブル適用できた時の税額は大きく減少します。

本記事の一番下に、制度の大まかな概要と経済産業省等HPへのリ

ンク先を記載していますので、適用要件の詳細はリンク先でご確

認ください。

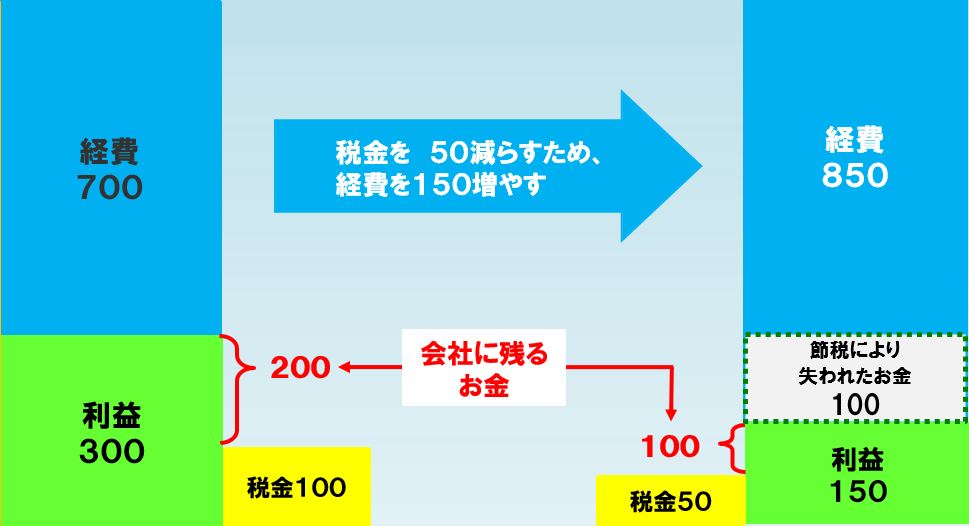

それでは、下図の利益・法人税額・税率シミュレーションの赤枠

を見ていきましょう。

利益2500万円で税制優遇なしだと、税額は 830万円(税率33.3%)

で、月次打ち合わせのシミュレーションに近い税率になりますが、

ここに税制優遇を1つ適用できると税額が120万円減少し、710万円

(税率28.4%)になります。・・・真ん中の表

更に税制優遇を1つ適用(ダブル適用)できると、税額は120万円

減少し、590万円(税率23.5%)まで下がります・・・一番下の表

先に申し上げた通り「賃上げ促進税制」「中小企業投資促進税制」

は適用を受けやすい税制優遇制度になっていますので、今回ご提

示したお客様もダブル適用できる状況でした。

法人税の減少額にも良い意味で驚かれ、翌期利益計画の作成に

あたっても

「人材投資や設備投資も計画的に行っていけば、税制優遇も受け

られて、お金をもっと残せますね。」

と仰り、翌期利益計画の作成は、設備投資計画・採用計画も精査

しながらの作成となりました。

また「役員報酬に係る所得税・住民税」と「会社の利益に係る法人税」

の比較もしながら、次の役員報酬はいくらがベストなのか?

といった話にもなり、利益計画作成がより一層ワクワクするもの

になりました。

いかがでしたでしょうか?

税制優遇も考慮しながら会社の未来を考えていくと、より会社に

お金が残る利益計画・資金計画を作成することができます。

ご興味ありましたら、是非お気軽にお問い合わせくださいませ。

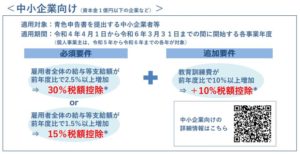

賃上げ促進税制

雇用者全体の給与等支給額が、前年度比で1.5%以上増加した場合に、

給与等支給額の増加額の15%を法人税から控除できます。

(注)役員報酬や親族に対する給与、退職金支給額は「給与等支給額」

には含まれませんので、ご注意ください。

また、設立初年度や、前期の給与等支給額が0の場合も適用でき

ませんので、ご注意ください。

詳しくは下記ご参照ください。↓ 経済産業省HPパンフレット

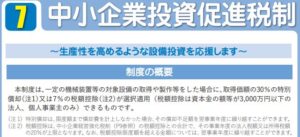

中小企業投資促進税制

「新品」で「1台160万円以上の機械装置」など一定金額以上の設備を

取得して使用を開始すれば、法人税から「取得価額×7%」の税額を差

し引けます。

※差し引ける税額は「法人税額の20%」が限度になります。

また、上記の税額控除の代わりに「取得価額×30%」の特別償却を

選択することもできます。

その他の適用を受けるための要件は、下記ご参照ください。

↓ 中小企業庁HPパンフレット(P21)

https://www.chusho.meti.go.jp/zaimu/zeisei/pamphlet/zeisei_r5.pdf